О как! Буквально пару часов назад по всем лентам новостей пробежало. 48,01% “В контакте” продали Mail.ru Group за 1,47 миллиарда долларов, они же 50-55 миллиардов рублей, ну плюс/минус пара миллиардов в зависимости от курса бакса, о котором договорились стороны. Инсайды по этому поводу, кстати, уже были. И кстати, почему-то Ведомости считают, что у Таврина 12% были выкуплены по курсу 36, а не 34. Ну да ладно. Мы сейчас еще немного посчитаем. Ничего ведь нет интереснее, чем чужие деньги считать – этим мы сейчас и займемся 🙂

О как! Буквально пару часов назад по всем лентам новостей пробежало. 48,01% “В контакте” продали Mail.ru Group за 1,47 миллиарда долларов, они же 50-55 миллиардов рублей, ну плюс/минус пара миллиардов в зависимости от курса бакса, о котором договорились стороны. Инсайды по этому поводу, кстати, уже были. И кстати, почему-то Ведомости считают, что у Таврина 12% были выкуплены по курсу 36, а не 34. Ну да ладно. Мы сейчас еще немного посчитаем. Ничего ведь нет интереснее, чем чужие деньги считать – этим мы сейчас и займемся 🙂

Нигде цену в рублях не сообщают, но предположим, что цена была аналогичной той, по которой покупали у Таврина – это выглядит достаточно логично. В 4 раза больше – ну как раз получается 50 миллиардов. Дальше, мы знаем, что заплатили не акциями, а своими чистыми деньгами. На самом деле не так важно – было ли там 55 млрд или 50. Важно то, что часть из этих денег mail.ru заплатила сама, а часть – взяла в кредит у Газпромбанка. И тут сумма точно известна – четырехлетний кредит Газпромбанка по ставке 11,5% годовых на 22,2 млрд руб. ($585 млн).

Ну, давайте сначала разберемся с частью, которая она заплатила сама.

Чтобы легче считать было – примем, что общая сумма сделки составила 52.2 млрд, а следовательно своих денег они выложили 30 млрд рублей. Ну что, в принципе сходится, если учитывать, что на 31 декабря 2013 года остатки денежных средств у них на счетах составляли 31,3 млрд руб. Не совсем ясно, откуда взялись 12 млрд на покупку акций у Таврина, но будем считать, что это – 3 млрд от того, что они получили за остаток проданного 10-го сентября Qiwi, и 9 млрд – прибыль за три квартала 2014 года. Вернее, оно конечно, было в другом порядке – сначала оплата Таврину, потом – продажа киви, и затем уже покупка Вконтакте, но не важно.

Интересно другое, откуда на счетах-то взялись 31.3 млрд? Тоже интересно посчитать 🙂

Нам известно, что за 2013 год совокупная чистая прибыль Mail.ru Group составила 11,5 млрд рублей. Черт, не хватает 🙂 Ну ладно, за 2012 – еще 8,5 млрд. Что, опять не хватает? Может, остатки с 2011 года? Да не – на 31 декабря 2011 года остатки на счетах составили 155 млн долларов, что по тогдашнему курсу – ну максимум 5 млрд, следовательно – еще пяти млрд не хватаить (кстати, странно, если учитывать, что прибыль составила 207 млн долларов – видать, на полтинничек чёй-то прикупили).

Но на самом деле – все еще веселее. В 2013 году было выплачено дивидендов на сумму 899 млн. долл. США, а в 2012 – на 795 млн. долларов США. Что составляет плюс-минус 50-55 миллиардов рублей. Откуда деньги, Зин, нам только что 5 млрд не хватало на покупку вконтактике, а тут – еще 50 млрд на дивиденды? На самом деле все просто.

В 2013 и 2012 году Mail.ru Group активно занималась продажей принадлежащей ей акций Facebook (на самом деле там еще чей-то по мелочи было, но это не важно). Напродавав их в 2013 году на 15,6 миллиарда рублей, а в 2012 – на 33,9 миллиарда рублей. Ну и выведя полученную прибыль в виде дивидендов разумеется. Видать, основным акционерам потребовалось срочно что-то еще прикупить – ну банк там какой-нибудь, или фруктовую компанию какую. Понятно, что в 2014 году их тоже обменяли на какие-нибудь китайские погремушки, но вот почему было не поступить также с оставшимися средствами, которые переложили во вконтакт – мне абсолютно не понятно. Ну да, переложили часть из фэйсбука и полностью из Киви, но во Вконтакте??? Нда.

Теперь к части от Газпромбанка. У них чистая прибыль за 2013 год составила 33 млрд рублей – но в принципе, это не важно, они же деньги привлекают, чтобы кредиты выдавать, а не свою прибыль в оборот пускают. Главное, что 22.2 млрд у них конечно же на это дело есть (эх, кто бы мне хотя бы процентик выдал… под 11.5 процента-то…). Давайте смотреть, кредит у нас четырехлетний. 11.5 % – это значит, что 2.5 млрд рублей только процентов необходимо для его покрытия за первый год пользования. Плюс еще стоимость обслуживания, выдачи, ну да черт с ним. Короче, в первый год надо вернуть будет 5.5. млрд тела плюс 2.5 млрд процентов – итого 8 ярдов. В первом полугодии мы, как помним, 9 уже отдали Таврину, а учитывая что за первое полугодие доход составил 6,3 млрд – и предположить, что он будет на том же уровне (а он не будет, поскольку прогноз с 26% уже снизили до 14%) останется только 3 миллиарда. Уп-с. Пяти ярдов опять не хватает – будем перекредитовываться в расчете на следующий год, или дальше продавать остатки акций Фэйсбука. Тоже вариант. Не понятно другое.

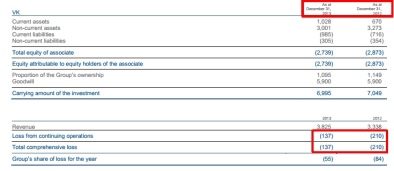

Ну да, в 2011 году прибыль Вконтакте составила 500 млн рублей, пусть – мне сейчас это проверять даже не хочется. Все равно, это меньше, чем пол-процента от стоимости компании. А в 2012 году – так хорошо проинвестировали, что прибыль уменьшилась до 50 млн рублей. Это, кстати, по СПАРК-у. Который не понятно вообще что считает. Потому что в официально приведенном mail.ru group отчете, на 82-ой странице приведен операционный убыток в 210 миллионов рублей. Это официальный документ, не для налоговой – для инвесторов. Можно скачать и посмотреть, 82-я страница:

Может, СПАРК посчитал продажу какого-нибудь актива, или не учел какие-нибудь инвестиции/амортизацию, не знаю уж. По уму надо залезать в их бухгалтерию, и считать с калькулятором. Но факт в том, что в 2012 году Вконтакте был операционно убыточен, уж лучше Форбс читать, чем Интерфакс-СПАРК.

И в 2013 году – ситуация не изменилась. Та же самая 82-я страница, те же самые официально задекларированные операционные убытки. Стали чуть меньше, 137 миллионов. Ну, СПАРК насчитал 7.9 миллиона прибыли. Спасибо, хоть не 50, как в прошлом году, или lenta.ru сейчас бездоказательно цифрами жонглирует. Тоже с потолка, понятное дело – методику расчета-то не приводят. По каким данным считали – одному богу известно. Умножили среднюю зарплату по отрасли на среднее количество человек – да получили управленческие расходы, не иначе. Также и за первое полугодие 2014 – насчитали 248 миллионов рублей. Как, откуда – никаких данных не приводится, ни одной ссылки. Вот просто так, думаем, что 248 миллионов. Понятно, что серьезно это воспринимать нельзя, я сейчас заявлю что у моей компании прибыль 500 млн рублей за первый квартал – и попробуйте мне не поверить.

Но. Даже если Вконтакте выйдет на свои самые лучшие результаты, которые у него когда либо были – то все равно эти результаты не покроют даже проценты по выданному Газпромбанком кредиту. Ну, т.е. им самим такой кредит бы никто, конечно, не дал. Ебитды не хватит. Конечно, Mail.ru покроет из своих доходов и проценты, и кредит. Если захочет. Перекредитуется, подпродаст еще акций, и покроет. Но вот захочет ли? Непонятный, мутный актив, приносящий уже второй год подряд одни убытки. Есть шанс, что все делалось специально – но почему тогда стоимость не упала? Ну и, конечно, есть некоторая надежда на синергию сервисов.

Кстати, Газпромбанк – он тоже не так прост, как кажется на первый взгляд. Вспомним его недавнюю покупку за 225 миллионов рублей 21.1% одного из старейших в рунете интернет-магазинов Dostavka.ru, входящего в WebMediaGroup. А потом и остатки бизнеса были проданы ООО “Арктика”. Но, как модно сейчас говорить, официально являясь соучредителем нескольких интернет-компаний вместе с Газпромбанком, “В пресс-службе Газпромбанка связь с “Арктикой” не комментируют.”

В общем, не удивлюсь, если в цепочке покупок-продаж такой убыточный (не понятно – случайно или намеренно) актив, как Вконтакте заинтересует и какую-либо Арктику с государственной структурой Газпрома. В счет долгов, так сказать. Очень, знаете ли, удобно – покупать за рубль компанию, просто принимая на себя все ее долги. Особенно, если они твоими же и являются 🙂

Но вообще – это, конечно, уже стало общей тенденцией. Оценивать интернет-бизнесы в отрыве от стоимости их активов, и исходя только из их оборота. Я даже говорю не о компании, которая обращается на этом мыльном пузыре, именуемом биржа со своими акциями. Если вы подойдете к любой оффлайн-компании, и поинтересуетесь ее стоимостью – ну за 5 минут ее оценят из ее чистой прибыли, умножив на мультипликатор (зависит от отрасли). Обычно – примерно 5-10. Раньше было модно заменять выручку на EBITDA и оценивать из нее – тупо умножая на 3-4 (что тот еще бред). Ага, конечно, ни процентов по кредиту (привет, Газпромбанк), ни амортизации у нас никакой нет.

Но это было до появления онлайн-компаний. Потом они появились, и народ стал резко оценивать их из их оборота. Причем не долго думая – стал ставить мультипликатор единицу. Вот есть компания, вот ее оборот – вот столько она и стоит. И плевать, что у нее там убыток, или она в нуле плавает, и никаких дивидендов не приносит. Таковы правила игры. Возьмем ОЗОН. АФК система оценила ее в 5 миллиардов рублей за 20%. При этом общая оценка оборота по данным озона – 750 млн долларов, или 25 млрд рублей. Ну, говорят, что сам интернет магазин приносит всего порядка 7.5 млрд рублей – но поверим, что весь холдинг, вместе с тревелом и билетами выдаст 25. Иначе совсем все грустно будет. Итого – стоимость компании – один оборот. О прибыли – ничего не говорится, но по некоторым данным ее нет в принципе, а есть только убыток в 600 миллионов рублей в год. Ниже будет ссылка на статью в Известиях.

Или та же dostavka.ru, о которой я упоминал выше. Куплена Газпромбанком 21% за 225 млн, соответственно оценочная стоимость – 1.1 млрд рублей. При абсолютно сравнимом обороте на момент покупки.

И я уже молчу про оценку западных компаний. Того же Фэйсбука, оцененного по стоимости акций в 200 млрд долларов. Это при чистой прибыли, которая составит около 3 млрд долларов. И выручке – всего в 10-12 млрд долларов. То есть, это даже не мультипликатор 5-10 на прибыль (что тоже дофигища, поскольку в данном случае даже больше, чем оборот – но в случае с интернет компаниями, когда прибыль под 40% от оборота – допустимо). А мультипликатор 20 – на оборот. Еще бы – прибыль все-таки есть, могут позволить. Но, пожалуй, озон с доставкой, оценивая себя по одному обороту, даже помелочились – можно было смело 5-6 просить. Ну, как Вконтакте пропросил. При обороте в чуть менее 4 млрд – оценили себя в сто миллиардов рублей. А чё – нормально, умножим на 25 – и хорошо! Поэтому, когда меня спрашивают – во сколько я оцениваю свою компанию, я скромно, потупив глазки – отвечаю: в один – полтора оборота. Я же не Фэйсбук какой-нибудь… Да-да, извините – таковы правила игры.

Отличная статья по этому поводу – опубликована в Известиях. Да, конечно, там опять фигурирует СПАРК. Но по выше приведенным данным с Вконтакте можно увидеть, что он наоборот – любит завышать показатели, приводя РСБУ вместо МСФО, так что в реальности – скорее всего дело еще хуже.

Про Озон мы я уже упомянул, а вот с Курмакаев с Фалдиным – вообще веселуха. Их Wikimart, толком про прибыльность которого ничего не известно, но который по некоторым неподтвержденным данным теряет по десять миллионов долларов ежегодно – привлек уже 50 млн до этого года, и еще 40 млн долларов – то-ли уже привлек в этом году, то-ли собирается. Ну, естественно, может себе позволить 10 из них потерять раз в год. Но оценивать стоимость компании из денег, которые были в нее вложены, и ушли на зарплату сотрудникам (в том числе и директорам, ага), и у которой нет ни реального производства, ни складских запасов, ни социальной сети – а есть лишь один лишь низкомаржинальный бизнес (ага, в отличие от тех же фэйсбуков, яндексов и мэйлов ру) – это что-то выше моего понимания. Впрочем, KupiVip, думаю, не проще, даже с их складами и заказами.

Да, это так или иначе заработок не на прибыли, а на увеличении рыночной стоимости компании – но заработок, аналогичный любой финансовой пирамиде: выигрывают лишь ее основатели, и всегда будут те, кто останется с ней на руках, с ее убытками, и не будет знать – а куда ее вообще теперь деть, только чтобы не иметь и дальше этих убытков. Я полагаю, что все это реально держится лишь пока есть люди, готовые брать на себя риск и покупать эти акции/доли компаний, в надежде успеть их продать перед самым моментом их обрушения. И рано или поздно, но деньги, вкладываемые в операционную деятельность – закончатся, и очередной инвестор, которому попробует все это добро продать предыдущий, скажет: “А знаете, ребяты – ну вас нафиг, кризис на дворе, я лучше какую-нибудь компашку прикуплю с реальными активами, и реальной прибылью”. И выживут – выживут только сильнейшие, скооперировавшиеся как в офлайне, так и онлайне, увеличивая свою выручку и прибыль от этой синергии.

И корреспонденты в Известиях правы – пример Туроператоров, закрывающихся в этом году один за другим – это только лишний раз подтверждает.

Но в интернет – пока еще все верят. А значит – поторгуем. Тем более во многих случаях – это далеко не мыльные пузыри, а реальный бизнес.

Добавить комментарий